- Г-жо Николов, случва ли се вече вдигането на лихвите по кредитите?

- Да, има банки, които започнаха да покачват лихвите. И както прогнозирах, тези банки формират своя референтен лихвен процент на база бенчмарк, какъвто е Euribor. Не са много банките, които образуват по този начин лихвите. Но ако погледнем графиката на стойностите на индекса Euribor, ще видим, че той започва да се покачва по-осезаемо малко след военните действия в Украйна. В зависимост от срочността – тъй като има един, три, шест, девет и дванадесетмесечен Euribor, за всички срочности индексът се покачва. Така че е съвсем нормално това да рефлектира върху договорите за кредит. Допреди момента, когато започна да нараства, Euribor беше с отрицателни стойности. Банките като цяло бяха заложили, че когато индексът е отрицателен плюс надбавка, се приема, че стойностите му са нула. От този момент нататък можем да очакваме Euribor да расте. Хората, които ще бъдат засегнати, са именно тези по линия на Euribor.

- Колко са банките, които формират лихвите си на база Euribor?

- Банките, които формират лихвите си на база Euribor с конкретно избрана от тях срочност – по-често се среща 6- и 12-месечен, не са много. Този индекс се използва основно при заемите, които са отпуснати за юридически лица.

- За заемите в евро ли се отнася този индекс?

- Има и заеми в левове, които се формират на база Euribor. Тъй като говорим за много различни методики и методологии за определяне на лихвения процент, е трудно да правим обобщения. Не говорим за конкретна банка. Затова се опитвам по-общо да говоря.

- На каква друга база банките формират лихвения процент и какво да очакваме при останалите кредити?

- По-голямата част от банките формират лихвите си на база стойност на привлечения ресурс в банковата система. Това означава, че може би 80% от банките формират лихвите си на база цена на депозитите в банковата система, било то за нов бизнес или вече сключени договори. Това, което мога да кажа, е, че очакваме по-плавно повишение в лихвите по депозити, отколкото в стойностите на Euribor. Така че това е една от добрите новини, ако има изобщо поле за изява на добри новини. Тези банки в преобладаващата си част използват средни лихви по различни влогове и депозити от статистиката на БНБ в банковата система. Всеки един от нас може да влезе в сайта на централната банка и да погледне как се движи средната ефективна годишна лихва по депозитите. Тя се усреднява на база лихвите, които банките определят за своите срочни депозити. В момента, в който те започват да нарастват, предполагам банките ще започнат да коригират своите лихвени проценти по кредитите.

- Как да разберат хората какво ги очаква? Сигурно е добре да си погледнат договорите и да видят как им се формира лихвата.

- Забелязала съм, че клиентите започват да гледат договора, когато вече има корекция в него. Договорът се гледа, преди да се отпусне кредитът. Клиентът се съгласява и трябва да се съобрази с конкретни условия. Разбира се, че няма как да предвидиш в началото на усвояване на кредита как ще се движи лихвата и да избереш този индекс или начин, който ще се отрази най-безболезнено за клиента. Защото по правило това са неизвестни за по-голямата част от хората, които теглят кредити, неща. Но лихвата е плаваща, което означава, че тя може да бъде променена по решение на банката във всеки един момент.

- Как обаче да разберем, че банката ни е увеличила лихвата, за да не изпадаме в просрочие? Има ли задължения да ни уведомяват, когато банката променя лихвата по кредита, който ни е отпуснала?

- Разбира се. Това задължение е за всички. Това е регламентирано в Закона за кредитите за недвижими имоти. Същата е регламентацията и в Закона за потребителския кредит.

В Закона за кредитите на недвижими имоти има специална регламентация, която е засегнала този момент – в член 28 се упоменава, че кредиторът уведомява потребителя на хартия или друг траен носител за всяка промяна на лихвения процент преди влизане в сила на промяната. Това уведомление трябва да съдържа информация за размера на вноските след влизането в сила на новия лихвен процент, както и броя и периодичността на вноските, ако се променят. Това е точно цитат от закона, който означава, че кредиторът трябва да направи конкретно уведомление към своите клиенти. Регламентиран е и начинът, по който се прави това уведомление. Защото, когато се променя тарифата за таксите и комисионите например, банката лепи едно уведомление в банковите салони и по този начин клиентът се счита за надлежно информиран. Относно реда, по който банките ще организират тези уведомления, това предстои да узнаем. Надявам се, че няма да има такива случаи да бъдат просрочвани кредитите.

- Имаме обаче вече пример за известен финансист с ипотечен кредит, който се оплака в социалните мрежи, че изобщо не е бил уведомен за покачването на лихвата. Защо се получава така?

- Може да е от много обстоятелства. По принцип потребителят се счита за уведомен, когато уведомлението е било изпратено на последния посочен адрес от клиента. Възможно е клиентът да е сменил адреса. Много са хипотетичните неща, които биха могли да се случат в тази ситуация. Не мога да дам коментар защо клиентът не е бил уведомен. Но разбирате, че става въпрос за много голям обем клиентска база и предполагам, че банката няма да е във възможност да прозвънява на всеки да го уведомява за такава промяна.

- Какво да очакваме за потребителските кредити?

- По-голямата част от потребителските кредити са отпуснати при фиксиран лихвен процент. Защото лихвата е достатъчно висока, за да компенсира такива сътресения на пазара. Разбира се, възможно е и там да има корекции. Даже в началото на годината имаше някои банки, които преминаха от фиксирана на плаваща лихва при заемите за текущо потребление, именно защото видяха тенденциите за нарастване на лихвите и последващите действия от страна на Европейската централна банка, които доста закъсняха. Затова казвам – ние гледаме щатския пазар. Защото винаги това, което предприема Федералният резерв, Европейската централна банка го предприема с известно закъснение. И в този случай тя доста се забави, смея да твърдя.

- Банките обикновено имат определени буфери и вдигат лихвите при повишаване на цената на ресурса над определен праг. Това предполагам означава, че поскъпването на ресурса невинаги води автоматично и до скок на лихвите?

- Разбира се. Всяка банка има заложен буфер – дали е 0,20, дали е 0,25, и промени до този буфер не се отразяват на лихвите. Това е политика на всяка една банка.

Какво показва статистиката на БНБ за цената на привлечения ресурс? Там забелязва ли се някаква промяна? Има ли индикации, че заемите, базирани на цената на привлечения ресурс, също ще започнат да поскъпват?

Няма промяна, която да насочва вниманието към такива индикации. Аз всеки месец следя тази статистика точно в деня, в който тя излиза. Няма индикации, че има нещо притеснително към момента. Може би е прекалено рано все още. Към момента няма промяна в размера на средната лихва. Така че хората, които имат заеми, формирани на база стойност на привлечения ресурс в банковата система, могат да бъдат спокойни поне към настоящия момент.

- А какви са ви прогнозите за по-натам? Кога се очаква да мръднат тези проценти?

- Прогнози трудно могат да бъдат направени. Защото в голяма степен това зависи от действията, които Европейската централна банка ще предприеме оттук нататък. А г-жа Лагард (Кристин Лагард – председател на ЕЦБ, бел. ред.) каза, че е твърдо решена да се бори с инфлацията с всички средства. И ще предприеме толкова корекции в основната лихва, колкото са необходими, за да бъде понижена инфлацията. Средният размер на инфлацията в момента в еврозоната е в размер на 10%. Много голяма част от икономистите правят прогнози доколко могат да стигнат лихвите по ипотечните кредити през следващата година. Виждам прогнози от 4-5%, които може да са оптимистични, но може и да са песимистични. Аз не бих могла да дам такава прогноза, тъй като, както казах вече, всичко зависи от действията на Европейската централна банка. И доколко това увеличение в лихвите ще постигне своята цел, тоест ще намали инфлацията.

- Хората имат ли някакъв вариант да оспорят вдигането на лихвите по своя заем?

- Разбира се. Вариантът е, когато банката повиши лихвата и това повишение е по-високо, отколкото средното за пазара, ако мога така да се изразя, потребителят да си рефинансира кредита. Давайки този съвет съм наясно, че това е свързано с много странични разходи под формата на нотариални такси и т.н. И също има една несигурност в бъдещето, че тази банка, чрез която рефинансираме, също няма да предприеме корекция на лихвата в някакъв момент. Но ако взема да съпоставям сегашната ситуация с тази, на която бяхме свидетели през 2008-2009 г., положителното в случая е, че банките нямат право да начисляват наказателна такса при предсрочно погасяване, така, както беше тогава. Тази такса варираше между 3 и 5%.

- Какви са вариантите за рефинансиране? Какво трябва да направим?

- Пак казвам, че това пак не е сигурно действие. Ако лихвата е плаваща и искаме да търсим някаква сигурност, можем да рефинансираме с фиксиран лихвен процент. Но той при всички случаи ще бъде по-висок от този, който се предоставя по заем с плаваща лихва.

- Искам да поговорим и по един друг въпрос, който стана актуален през последните дни. Става дума за случаите, когато познат тегли кредити от името на друг човек. Как можем да се предпазим от такова нещо?

- Не съм запозната с конкретния случай. В по-голямата част от случаите, когато има измама с кредити, са замесени служители, които работят в съответните институции. Защото служителят е длъжен, когато разглежда и одобрява искане за кредит, да провери дали лицето, което кандидатства, съответства на лицето, което входира искането. Тоест трябва да спази конкретна процедура във връзка с установяване на личността. Обикновено се търси наказателна отговорност от замесения служител. Но много трудно засегнатото лице може да докаже, че не е усвоил той парите и не се е договорил с някой приятел. Това е въпрос на разследванията, които се правят при всеки конкретен случай.

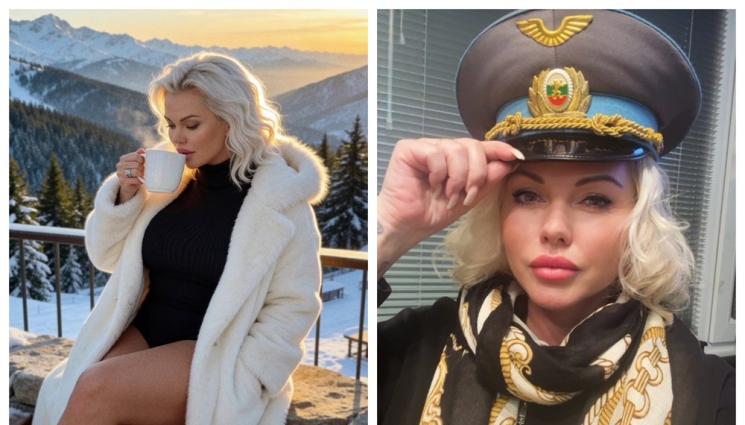

ТОВА Е ТЯ:

Десислава Николова е старши финансов анализатор на портала MoitePari.bg

Експерт в анализа на банкови и небанкови финансови продукти

Автор на множество публикации и проучвания с финансова насоченост

Водещ на образователния канал MoitePari TV в Youtube. Като финансов анализатор работи в MoitePari.bg почти от създаването на портала

София Симеонова

София Симеонова